Fotoğraf: money.inguru.ru

Hazine eski müsteşarı ekonomist Mahfi Eğilmez, yarın (20 Ağustos 2020) yapılacak Para Politikası Kurulu Toplantısının öncesinde Merkez Bankası’nın faiz arttırıp arttırmayacağını kişisel internet sitesinde kaleme aldığı yazıda değerlendirdi.

Eğilmez'in "Merkez Bankası Faizi Arttırır mı?" başlıklı yazısı şu şekilde:

Birinci Soru: Merkez Bankası Faiz Artırır mı?

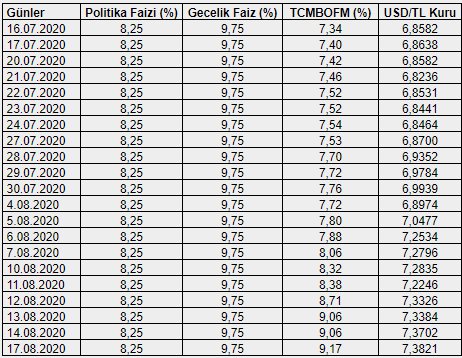

Aşağıdaki tablodan izlenebileceği gibi 16 Temmuz’da 6,8582 olan USD/TL kuru bir ay içinde hızla yükselerek 17 Ağustos’ta 7,3821’e çıktı. Aynı dönemde Merkez Bankası’nın, bankaları fonlamakta kullandığı üç farklı faizden en önemlisi olan politika faizi (yüzde 8,25) ve gecelik fonlama faizi (yüzde 9,75) hiç değişmeden kaldı. (Kaynaklar: https://www.tcmb.gov.tr ve www.bloomberght.com.)

Merkez Bankası, uzunca bir süredir tek faize dayalı fonlamayı hedefleyen sadeleşme amacıyla bankaları haftalık repo ihalesi yoluyla (yüzde 8,25’lik politika faiziyle) fonluyordu. Merkez Bankası’nın piyasa yapıcısı bankalara (Akbank, Denizbank, HSBC, QNB Finansbank, Türk Ekonomi Bankası, Ziraat Bankası, Vakıfbank, Garanti Bankası, Halk Bankası, İş Bankası, Yapı ve Kredi Bankası) haftalık repo ihalesi yoluyla fonlamada uyguladığı faiz, politika faizinin 1 puan altındaydı (yüzde 7,25.) O nedenle tabloda Merkez Bankası ortalama fonlama faizi (TCMBOFM) politika faizinin de altında olabiliyor.

Merkez Bankası, faizleri indirerek enflasyonu düşürme politikası eşliğinde gecelik fonlamayı kullanmayarak yalnızca haftalık repo ihalesi ve piyasa yapıcılara indirim uygulaması yoluyla bu ortalama faizini 16 Temmuz’da yüzde 7,34’e kadar düşürmüştü. USD/TL kuru yükselmeye yönelince Merkez Bankası ağırlığı değiştirmeye başladı. Bu hamle yetersiz olunca bu kez piyasa yapıcısı bankalara sağladığı 1 puanlık düşük borçlanma avantajını kaldırdı ve böylece ortalama faizini yükseltmeye başladı. Sonraki günlerde fonlama ağırlığını yavaş yavaş haftalıktan geceliğe kaydırmaya ve ortalama fonlama faizini (TCMBOFM) daha fazla yükseltmeye yöneldi.

Merkez Bankası’nın dünyaya ilan ettiği faiz; haftalık repo ihalesiyle yaptığı fonlamanın faizi olan politika faizidir (yüzde 8,25.) Mesela bu listeye (http://www.cbrates.com) bakarsanız TCMB’nin faiz oranı olarak yüzde 8,25’i görürsünüz. Oysa Merkez Bankası’nın bankaları fonladığı faiz bu değildir. Tabloda TCMBOFM başlığı altında yer alan ağırlıklı ortalama faizdir. Merkez Bankası, USD/TL kurundaki artışla birlikte ağırlığı gecelik fonlamaya kaydırarak bu faizi 17 Temmuz itibarıyla yüzde 9,17’ye kadar yükseltmiştir.

Bu çerçevede benim başlıktaki soruya yanıtım “Merkez Bankası zaten faizi arttırdı ve arttırmaya devam ediyor” şeklinde olacaktır.

İkinci Soru: Merkez Bankasının bu şekilde yaptığı dolaylı faiz artırımı doğru bir uygulama mı?

Merkez Bankası’nın ilan ettiği politika faizine dokunmaksızın dolaylı olarak yaptığı faiz artırma yöntemi doğru bir yöntem değildir. Çünkü bu şekilde üstü kapalı faiz artırımlarının piyasaya vereceği mesaj; faiz artırımının istemeden, zorunlu kalındığı için yapıldığı mesajıdır ki bu da piyasada beklenen etkiyi yaratmaz. Şu ana kadar da yaratmadı.

Üçüncü Soru: Faiz artırımı kuru ve dolayısıyla enflasyonu denetlemek için yeterli bir hamle mi?

Bu sorunun iki yanıtı var: (1) Faizi dolaylı olarak artırmak yeterli olmaz. (2) Faizi doğrudan arttırmak kısa vadede etki yapar.

Buna karşın faizi arttırıp bütün sorunların çözümünü beklemek son derecede yanlış olur çünkü ekonomide de diğer alanlarda olduğu gibi mucize diye bir şey yoktur, bir kalemle oynayarak her şey düzeltilemez. Faiz artırımı, kısa vadede baskıları giderir ve atılması gereken asıl adımlar için zaman kazandırır. Hepsi odur. O adımlar atılmazsa faiz artırımı yarardan çok zarar vermeye başlar.

Asıl adımların ne olduğu konusunda benim önerilerimi merak edenler bu yazıma bakabilirler.

Bu yazı mahfiegilmez.com'dan alınmıştır.

(HA)

.jpg)